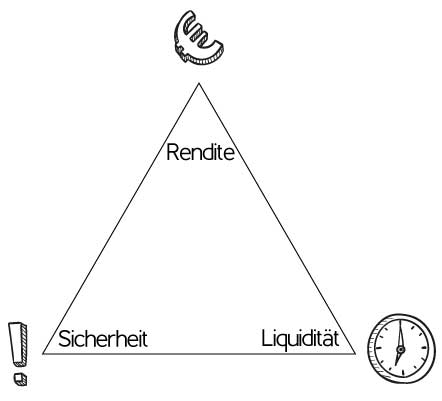

Geld absolut sicher anlegen, hohe Zinsen bekommen und die Investition jederzeit wieder zu Bargeld machen.

Dieser Satz beschreibt den Traum von jedem Anleger. Leider besteht zwischen diesen drei Elementen

- Rendite

- Risiko / Sicherheit

- Liquidität (Verfügbarkeit)

ein Zielkonflikt.

In der Realität ist es unwahrscheinlich, dass eine Investition gleichzeitig sehr sicher und einen hohen Ertrag abwirft. Genau diesen Zielkonflikt beschreibt das „magische Dreieck der Geldanlage“.

Erklärt: Das magische Dreieck der Geldanlage

Es ist ein Modell, um dir zu zeigen, welche Ziele sich nicht mehr so gut erreichen lassen, wenn du ein anderes verfolgst.

Und so sieht es aus:

Das magische Dreieck ist fast selbsterklärend. Stell dir vor, dir ist eine hohe Rendite wichtig. Jetzt kannst du zwischen Festgeld, Aktien und ETFs, Immobilien, Derivaten und Anleihen auswählen.

Festgeld bietet dir eine eher geringe Rendite, aber mehr an Sicherheit. Immobilien? Die Rendite ist im mittleren oder unteren Bereich, aber eine Immobilie muss man sich leisten können. Derivate? Hochspekulativ – dafür eine hohe Rendite! Aber willst du dafür die Sicherheit opfern? Und Wertpapiere wie ETFs? Hier hast du eine relativ hohe Rendite, ein hohes Risiko, aber dafür eine mittlere Liquidität. Was wählst du aus?

Wie du siehst, ist das eine Frage deiner Prioritäten und Ziele. Willst du auf ein Auto sparen, für das Alter vorsorgen oder vielleicht die finanzielle Freiheit anstreben? Jedes dieser Ziele verlangt eine andere Herangehensweise bei der Wahl der richtigen Anlage. Willst du beispielsweise für das Alter vorsorgen? Dann werden die Rendite und Sicherheit im Vordergrund stehen.

Zusammengefasst: Beim Fokus auf ein Ziel musst du analysieren, wie sich das auf die anderen Ziele auswirkt.

Was bedeutet Rendite, Sicherheit und Liquidität genau?

Die Rendite beschreibt den Erfolg deiner Investition in Prozent. Beispiel: Du kaufst die Aktie eines Unternehmens, welches eine Dividendenausschüttung angekündigt hat. Die Dividende beträgt 0,80 € pro Stück. Du hast 20 Stück um 50 € gekauft. Deine Rendite ist 0,8 / 50 = 0,016. 0,016 * 100 = 1,6 %.

Die Rendite steht manchmal fest, denke an Finanzprodukte mit fixen Zinsen, oder ergibt sich erst ab einem Verkauf oder Stichtag. Bei Aktien wird die Rendite mithilfe des Kurses und den Ausschüttungen berechnet.

Bei der Rendite ist folgender Zusammenhang wichtig: Je höher die Rendite, desto höher das Risiko.

Was eine hohe Rendite ausmacht wird durch die Zinseszinsrechnung ersichtlich. Bei einer Laufzeit von 30 Jahren und einer Einzahlung von 5.000 € sind bei 4 % Zinsen pro Jahr 16.216,99 € am Konto. Bei 5 % sogar 21.609,71 €. Die durchschnittliche Rendite von Wertpapieren liegt übrigens bei etwa 7 %.

Risiko und Sicherheit

Sicherheit heißt, dass du dein Geld in voller Höhe wieder zurückbekommst. Risiko bedeutet, auf diese Sicherheit zu verzichten.

Bei den verschiedenen Anlageformen gibt es ein unterschiedliches Risiko. Bei Anleihen kann es zu Zahlungsausfällen kommen, Verluste in Form von Kursrückgängen sind möglich und Wechselkursrisiken können vorhanden sein. Andererseits besteht durch dieses eingegangene Risiko die Chance, von einem tollen Wertzuwachs und Dividendenausschüttungen zu profitieren.

Du musst entscheiden, welches Risiko du eingehen willst.

Liquidität

Die Liquidität wird oft unterschätzt, weil nur die Rendite und das Risiko im Vordergrund stehen. Was heißt Liquidität? Dieses komplizierte Wort beschreibt schlicht und einfach die Verfügbarkeit deines Geldes.

Je liquider, desto schneller kommst du zu deinem Geld. Du ahnst es wahrscheinlich schon. Je liquider eine Anlage ist, desto kleiner ist allerdings oft die Rendite. Das beste Beispiel sind Giro- oder Sparkonten. Liquide zu sein sollte für dich vor den Renditechancen stehen. Wie für ein Unternehmen ist es wichtig, Geld jederzeit zur Verfügung zu haben, um Rechnungen bezahlen zu können.

Merke dir also: Je schneller du zu deinem Geld kommst, desto liquider die Anlage. Aber Achtung! Eine Aktie kannst du prinzipiell jederzeit verkaufen, aber du musst die Kursschwankungen berücksichtigen. Hier hast du eine grundsätzlich liquide Anlage, allerdings mit dem Risiko, dass du eventuell im Minus bist.

Zusammenfassung

Du kennst jetzt das magische Dreieck der Geldanlage und kannst verschiedene Anlagen hinsichtlich

- Rendite

- Risiko / Sicherheit und Liquidität bewerten

Außerdem weißt du, dass diese drei Elemente in einem Zielkonflikt stehen. Das hilft dir dabei, deine Investitionen an deine Ziele anzupassen.